時代の要請に応じて創設される特別貸付の推進

わが国の政策金融は、新事業育成、事業再生、事業承継、海外展開など、リスクが高い分野に対して、国の重要な政策に基づいた金融支援を行っています。

中小企業事業は、これらの政策に基づき、中小企業者専門の政策金融機関として民間金融機関を補完しながら、金融を通じて中小企業者の成長・発展をサポートするとともに、セーフティネットの機能も果たしています。

新型コロナウイルス感染症関連の融資実績

新型コロナウイルス感染症に関連する融資の実績は、令和6年3月末までの累計で、65,997件、6兆8,461億円となりました。 そのうち、新型コロナウイルス感染症対策挑戦支援資本強化特別貸付の実績は、令和6年3月末までの累計で7,781先、 1兆1,012億円となっています。

新たな事業への取組み支援

中小企業事業は、高い成長性が見込まれる新事業に取り組む中小企業者の皆さまを支援する特別貸付「新事業育成資金」及び 我が国の経済成長及び社会課題の解決を先導することが見込まれるスタートアップの成長を支援する特別貸付「スタートアップ 支援資金」に積極的に取り組んでおり、現行の制度がスタートしてからの累計実績(注)は16,875先、8,222億円にのぼっています(令和6年3月末時点)。

(注)新事業育成資金は平成12年2月から、スタートアップ支援資金は令和5年2月から制度がスタートしています。融資実績には、挑戦支援資本強化特別貸付を含みます。

海外展開企業への支援

中小企業事業では、10,151先のお取引先現地法人等が海外で活躍しており、中小企業者の皆さまの海外展開を支援する海外展開・事業再編資金、スタンドバイ・クレジット制度による資金調達支援に取り組んでいます。また海外展開しているお取引先の多い全国36拠点に「海外事業支援推進担当」を設置するなどサポート体制を構築しています。

令和5年度の「海外展開・事業再編資金」の融資実績は570先、486億円となりました。そのうち「クロスボーダーローン」(海外現地法人に対する直接融資)の融資実績は93先(68億円)となりました。

令和5年度のスタンドバイ・クレジット制度の利用実績は、タイ、中国、韓国、インドネシア、台湾、フィリピン及びベトナムの提携金融機関に対して信用状を発行し、73先となりました。

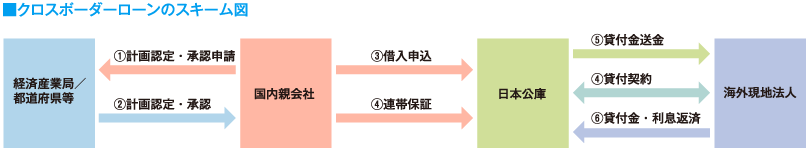

クロスボーダーローンについて

クロスボーダーローンは、経済の構造的変化等に適応するために、国内親会社(中小企業者等)と共同で経営力向上や経営革新、地域経済の活性化等に取り組む海外現地法人に対して、日本公庫が直接融資する制度です。ご利用いただける国・地域は、タイ、ベトナム、香港、シンガポール、フィリピンとなっています。

事業再生に向けた取組み支援

事業再生支援

事業の再生や経営再建に取り組む中小企業者を支援する「企業再生貸付」による支援に加え、以下の支援等を行っています。

「シンジケートローン特別貸付(旧シンジケートローン特例制度)」の概要

中小企業事業では、経営改善等に取り組む中小企業者の皆さまを対象として、民間金融機関と連携し、「シンジケートローン特別貸付(旧シンジケートローン特例制度)」を活用した支援に取り組んでいます。令和5年4月に、令和4年度までの事業再生分野に加え、新規事業や環境対策等に取り組む中小企業者にも貸付対象を拡充しました。令和5年度の参加実績は、87件、275億円(うち事業再生分野は44件、81億円)となりました。

公的再生支援機関との連携実績

全国の中小企業活性化協議会が令和5年12月末までに再生計画策定支援を完了した25,330先のうち、中小企業事業は2割を超える6,089先の支援に関与しました(令和5年12月末時点の累計実績)。

事業承継への取組み支援

事業承継・集約・活性化支援資金の融資実績

中小企業事業は、後継者が不在である企業のM&Aや、安定的な経営権確保のための自己株式取得など、事業や企業の承継・集約に取り組む中小企業者の皆さまを支援するため、特別貸付「事業承継・集約・活性化支援資金」による支援を行っています。

中小企業庁は、「事業承継・再編・統合による新陳代謝の促進」を平成30年度以降の重要政策の一つとして位置付けています。当事業は、今後も本融資制度を活用し、事業や企業の承継・集約に取り組む中小企業者の皆さまの支援に取り組んでいきます。

民間金融機関との連携

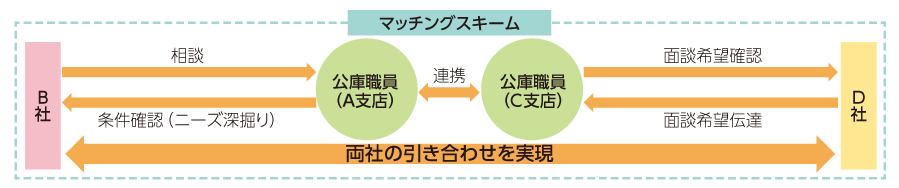

中小企業事業は、融資・証券化支援・信用保険の多様な機能と長年にわたり培った審査力、全国5.8万先の顧客データベースに基づく情報を活かし、「新事業・スタートアップ支援」「海外展開支援」「早期事業再生支援」「事業承継支援」「証券化支援」「経営相談支援」「人材育成協力」の分野で民間金融機関と連携して、中小企業者を支援しています。具体的には、民間金融機関と緊密な情報交換を行い、協調融資での支援、マッチングイベントや海外展開・事業承継セミナーの共催などに取り組んでいます。

特に、平成30年度からは、「新たなステージに向けた民間金融機関連携の取組み」として、民間金融機関との連携に積極的に取り組んでいます。新型コロナウイルス感染症への対応においても、これまでの連携関係のもと、同感染症により影響を受けた中小企業者の皆さまへの資金繰り支援を実施しています。