小規模事業者は、日本経済の裾野を支え、全国の地域経済に活力を生み出す重要な存在です。一方で、こうした小規模事業者は、資金調達が困難な場合が少なくありません。また、創業前及び創業後間もない方は、営業実績が乏しいなどの理由から、必要な資金を調達することは難しいといわれています。このような小規模事業者や創業企業への支援を積極的に行うことで、大きな社会的役割を果たしているのが、国民生活事業です。

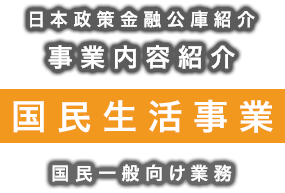

フィールドは約285万の小規模事業者

小規模事業者は、個々の規模は小さくとも、その総数は約285万企業にのぼり、国内企業の約85%を占めています。また、小規模事業者は、日本経済の裾野を支え、地域に活力を与える重要な存在です。日本経済の活力の源泉であり、多くの人を雇用し、地域経済を支えている小規模事業者を支援する政策的役割を担っているのが、国民生活事業です。長年培ってきた独自のノウハウを活用し、積極的に小規模事業者をサポートすることで、日本経済の発展に貢献しています。

小口の無担保融資が主体です

融資実績の約8割が1,000万円以下となっており、1先あたりの平均融資残高は935万円と小口融資が主体です。なお、全体の9割以上が無担保融資となっています。

融資先は生活密着型の事業者から最先端のベンチャー企業まで

当事業の融資先の約9割は従業員9人以下の小規模事業者であり、個人企業の方も多くご利用いただいています。業種別にみると、飲食店、理・美容室、生花店、ベーカリーといった生活に密着し、地域社会になくてはならない企業から、バイオ技術やITを活用したベンチャー企業、介護や保育といった地域の課題を解決するソーシャルビジネスの担い手まで、多種多様な業種のお客さまにご利用いただいています。

セーフティネット機能の発揮(新型コロナウイルス感染症への取組み)

新型コロナウイルス感染症により影響を受けられた小規模事業者の皆さまのため、全国152支店に特別相談窓口を設置し、融資や返済に関するご相談を承っています。売上が減少するなど、一定の要件に該当する方については、「新型コロナウイルス感染症特別貸付」などで支援しています。

■新型コロナウイルス感染症関連の融資

当事業における新型コロナウイルス感染症に関連する融資は、相談窓口設置日である令和2年1月29日から令和5年3月末までの累計で1,096,872件、12兆4,634億円となりました。

新型コロナウイルス感染症関連の融資の業種別割合では、同感染症による影響を特に受けられた飲食店や宿泊業、理容業・ 美容業などのサービス業の方の割合が平時と比べ大きくなっています。

■新型コロナウイルス感染症の影響を受けられた事業者に融資した事例

A社は、山口県で和風レストランを経営する企業。新型コロナウイルス感染症の影響により、来店客が減少。また、国や県からの要請に基づき、営業時間短縮等を行った。

同感染症の感染拡大で、売上が減少する中でも、店内の消毒や換気の徹底、密を避けた配席を行うなど、お客さま及び従業員の感染防止対策を実施。その結果、同県が行う「新型コロナ対策取組宣言店」の第一号店の認定を受けた。さらに、臨時休校のため、給食がなくなり困っている放課後児童クラブの子ども向けに専用の弁当販売を開始し、同感染症の影響を受けている家庭や子どもの食のサポートにも取り組んだ。

当事業は、売上減少により必要となった従業員の人件費や諸経費等の運転資金を融資した。

■「新型コロナ対策資本性劣後ローン」

新型コロナウイルス感染症により深刻な影響を受けている経済環境下にあって、関係機関の支援を受けて事業の発展・継続を図る方などを対象に、財務体質強化を図るための資金を供給する「新型コロナ対策資本性劣後ローン(新型コロナウイルス感染症対策挑戦支援資本強化特別貸付)」をお取り扱いしています。「新型コロナ対策資本性劣後ローン」を積極的に活用し、小規模事業者の皆さまの事業継続や事業再生、また、ウィズコロナ・ポストコロナに向けた業態転換等の取組みを支援しています。

■「新型コロナ対策資本性劣後ローン」の概要

①最終期限一括返済となり、最終回まで利息のみの支払のため、月々の資金繰り負担を軽減できます。

②新型コロナウイルス感染症の影響下など、業績低迷時には利息負担を減らすことができます。

③金融機関による資産査定上、自己資本とみなすことができます。

創業前及び創業後間もない方は、営業実績が乏しいなどの理由により資金調達が困難な場合が少なくありません。このような創業企業についても積極的に融資を行っています。また、創業希望者が各地域において、創業支援の情報をワンストップで入手できるように、市区町村、商工会議所・商工会、地域金融機関などの創業支援機関と連携した創業支援ネットワークを全国各地で構築しています。

令和4年度の創業前及び創業後1年以内の企業への融資実績は25,500先となりました。創業企業への融資を通して、年間約7万9千人の雇用が創出されたと考えられます。

当事業では、全国152支店に「創業サポートデスク」を設置し、専任の担当者が創業計画書の作成についてのアドバイスや創業に関するさまざまな情報提供を行っています。

そのほか、全国各地に「創業支援センター」や「ビジネスサポートプラザ」を設置し、幅広い創業・スタートアップ支援を行っています。

「創業支援センター」を全国各地に設置

北海道から九州まで全国15カ所に設置しています。各地域の創業支援機関などと連携し、創業前、創業後のさまざまなステージのお客さま向けに各種セミナーを開催するなど、お客さまへタイムリーな支援を行っています。

「ビジネスサポートプラザ」を全国各地に設置

東京(新宿)、名古屋、大阪の3カ所に設置しています。じっくりとしたご相談を希望される創業をお考えの方などを対象に、予約制の相談を実施しています。また、平日の営業時間内のご相談が難しい方向けに、「土曜・日曜相談」も実施しています(祝日を除く)。

(注)「日曜相談」は、毎月第1・3日曜日に「東京(新宿)ビジネスサポートプラザ」で実施しています。

女性・若者・シニア起業家への支援

女性の日常生活のなかで感じた小さな「気づき」をもとにした創業、若者ならではの斬新なアイデアを活かした創業、シニアならではの長年の経験を活かした創業など、経済社会が多様化するなかで、創業の裾野が広がっています。このような女性・若者・シニア起業家の皆さまについても積極的に融資を行っています。

■女性起業家への融資事例 〜女性の目線を活かし、フェムテックを創業〜

E社は、女性用の機能性下着を製造販売する事業を展開。アパレル業界に長年勤めていた代表者は、趣味のサーフィンが高じて、Iターン移住。過去に、代表者自身が超吸水性下着に出会い、その機能性に感動した体験をきっかけに、働く女性の健康課題の解決に貢献したいとの思いから、フェムテックブランドを立ち上げ創業した。創業時には地元のビジネスプランコンテストでグランプリを受賞する等順調にスタートし、最近では海外への輸出も開始している。

当事業は、商品の生産に必要な運転資金を融資した。

融資等により企業の成長・発展に貢献しています

平成元年以降(1989年〜)に上場した企業のうち、417先が当事業との取引を経て株式を公開しています。

代表的な新興企業向け株式市場である東証グロース市場に上場している企業のうち、約1/4の企業について取引歴が確認でき、当事業による創業・成長期の企業への支援が一定の成果を生んでいると考えられます。

高校生ビジネスプラン・グランプリの開催

日本公庫では、ビジネスプランを作成する過程を通じ、自ら未来を切り拓いていける力を養うことを目的として、平成25年度から「高校生ビジネスプラン・グランプリ」を開催しています。「第11回高校生ビジネスプラン・グランプリ」は、過去最多の参加校数505校、プラン数5,014件の応募がありました。全国の創業支援センターが中心となって出張授業を実施し、ビジネスプランの作成サポートを実施しました。令和6年1月に行われた最終審査会ではファイナリスト10組による白熱したプレゼンテーションが繰り広げられました。プレゼンテーションに先立ち、岸田内閣総理大臣からビデオメッセージが寄せられました。

日本公庫では、起業を増やし、活力あふれる日本を創っていくために、これからも次世代を担う若者の創業マインド向上に取り組んでいきます。

詳しくは日本公庫ホームページをご覧ください。また、高校生ビジネスプラン・グランプリFacebookページ及びInstagramページでは最新情報を随時更新しています。

高校生ビジネスプラン・グランプリ

高校生ビジネスプラン・グランプリ Facebookページ

高校生ビジネスプラン・グランプリ Instagramページ

事業承継支援

経営者の高齢化が進む中、小規模事業者が培ってきた技術・ノウハウ等の貴重な経営資源が円滑に引き継がれるよう、情報面・資金面の両面から事業承継を支援しています。

事業承継マッチング支援

「事業承継マッチング支援」は、後継者不在の小規模事業者等と創業希望者等を引き合わせ、第三者による事業承継を支援する取組みです。

令和元年度、東京都内で試行的に開始し、令和2年度から全国規模で実施しています。経営者の高齢化や新型コロナウイルス感染症の影響等から、後継者不在の小規模事業者等からの相談が増えており、令和4年度の事業承継マッチング支援実績は、申込が4,847件(前年度比152.5%)、引き合わせが360件(同146.9%)となり、43件(同215.0%)が成約に至りました。

■ 実名での後継者公募の取組み

譲渡希望者からは「身内以外の従業員はいないので企業名をオープンにして後継者を探してもよい」、譲受希望者からは「匿名情報だけでは事業者の魅力が十分伝わりづらい」といった声もあります。

日本公庫では、譲渡希望企業の実名情報を公庫のホームページに開示する「後継者公募の取組み」を令和4年8月から開始し、マッチングを推進しています。また、令和4年度には、静岡県、岐阜県及び長野県の3県で、譲渡希望の企業が実名で登壇し、事業の紹介等を行うマッチングイベントを開催しました。

「継ぐスタ」の支援

ゼロからスタートする従来型の創業(ゼロスタ)に対し、事業を受け継ぐ形での創業に「継ぐスタ」と名称を付け、「継ぐスタ」に 取り組む皆さまを支援しています。

■「継ぐスタ」支援のイベント開催

「継ぐスタ」は、従来型の創業(ゼロスタ)と異なり、既存の設備や技術・ノウハウ等の経営資源を受け継ぐことで、創業時のコストが軽減され、安定した経営を実現できる可能性があります。

「継ぐスタ」の普及を図るために、令和4年度は、「継ぐスタ」の実現と、その後の円滑な経営に必要な知識習得をサポートすることを目的として、オンライン講座「継ぐスタ・スクール」を開催しました。

事業再生支援

全国152支店に再生支援専任者を置き、一時的な元金の返済猶予や割賦金の減額など、返済条件の緩和のご相談に柔軟に対応しています。また、事業再生に関連する融資制度、経営課題の解決に向けたアドバイスや経営改善計画書の策定支援等を通じて、民間金融機関、外部専門家及び公的支援機関と連携しながら、経営の立て直しを図る皆さまを支援しています。

ソーシャルビジネス支援

ソーシャルビジネスとは高齢者や障がい者の介護・福祉、子育て支援など、地域や社会が抱える課題の解決をミッション(使命)として、ビジネスの手法を用いて取り組むものです。社会的企業や社会企業家、コミュニティビジネスなどと呼ぶこともあります。

当事業では、こうしたソーシャルビジネスの担い手である皆さまを支援しています。

■ 「ソーシャルビジネスステーション」による連携・協働の促進

「ソーシャルビジネスステーション」では、ソーシャルビジネスへの参画を検討する企業を対象に、NPOとの連携・協働関係の構築をサポートするための情報のプラットフォームとして、さまざまなコンテンツを公開しています。ソーシャルビジネスに関心のある方であれば、経営者・新規事業立ち上げの担当者など、どなたにでもご利用いただけます。

■「ビジネスプラン見える化BOOK」による事業計画策定の支援

ソーシャルビジネスの活動を持続的に成長させるためには、実現性の高い事業計画を策定して、十分な収益を確保する必要があります。当事業では、事業計画の策定を支援するため、「ビジネスプラン見える化BOOK」(以下、「見える化BOOK」)をホームページで公開しています。

「見える化BOOK」は、事業計画に関わる6つの要素(組織使命・現状把握・実現仮説・成果目標・財源基盤・組織基盤)を整理できるワークブックです。ソーシャルビジネスの担い手の皆さまが事業計画を策定する際にご活用いただけます。

■ソーシャルビジネス支援ネットワークの取組み

地方公共団体、地域金融機関、NPO支援機関等と連携し、経営課題の解決を支援するネットワークの構築に取り組んでいます。ネットワークを構成する各支援機関の施策・サービスをワンストップで提供するとともに、経営支援セミナーや個別相談会の実施により、法人設立、事業計画の策定、資金調達、人材育成といったソーシャルビジネスの担い手の皆さまが抱える経営課題の解決を支援しています。

令和5年3月末時点のネットワーク総数は110件にのぼります。

■ソーシャルビジネス相談月間

令和元年度からの取組みとして、9月~10月の2カ月間を「ソーシャルビジネス相談月間」と位置付けています。「ソーシャルビジネス相談月間」の期間中は、ソーシャルビジネス支援ネットワークによる相談会等のイベントを集中的に開催し、ソーシャルビジネスの担い手の皆さまへの相談・支援態勢の充実に取り組んでいます。

(注) 令和2年度のソーシャルビジネス相談月間は、新型コロナウイルス感染症の影響により、開催中止となりました。令和3年度以降は、新型コロナウイルス感染症の感染状況を踏まえながら、オンラインイベント等を開催しています。

海外展開支援

海外展開を図る小規模事業者の皆さまへの支援

全国152支店に「海外展開サポートデスク」を設置し、海外展開に取り組む皆さまを積極的に支援しています。また、日本貿易振興機構(ジェトロ)や中小企業基盤整備機構(中小機構)、日本弁護士連合会といった海外展開支援を行う外部専門家と連携し、初めて海外展開する際のアドバイス、海外展示会や商談会情報の提供、現地の法規制や必要な許認可、契約書の内容確認など、皆さまのニーズに応じたきめ細かなサポートを提供できる相談体制を整備しています。

海外展開に取り組む小規模事業者の皆さまのための各種情報ツール

小規模事業者の海外展開事例・特集記事を掲載した冊子や、輸出時の検討事項を掲載した書き込み型ワークノート、海外展開に関するお役立ち情報等を提供することで、海外展開に取り組む皆さまを支援しています。

■海外展開事例集

海外展開に取り組むにあたって、さまざまな課題や検討事項があります。それらに対して、どのように取り組み、解決してきたのかについて、実際に乗り越えてきた事業者の方の事例を掲載しています。また、そのときどきの海外展開のトレンドテーマも特集しています。

■輸出ノート

これから輸出ビジネスに取り組む事業者向けに、輸出ビジネスを開始するにあたっての検討事項や輸出実務についてまとめた書き込み型のワークノート冊子です。入り口となる情報収集の方法から輸出実務における検討事項までまとめており、課題の整理にもご活用いただけます。

■海外展開支援お役立ち情報(日本公庫ホームページ)

輸出に関する情報や海外展開企業事例、各種調査レポートなど、海外展開に取り組む皆さまにとって有益な情報を提供しています。

■海外展開に取り組む小規模事業者への融資事例

I社は、明治創業の魚肉練り製品製造販売業者。永く地域で親しまれる商品を販売する傍ら、更なる売上の拡大を企図し、平成31年、海外展開を開始した。

海外展開開始当初は、ジェトロなど支援機関のサポートを得て積極的に各国の商談会等に参加。徐々に輸出国を拡大し、現在ではアメリカ、中国、シンガポール等に商品を輸出している。輸出国拡大にあたり、国ごとに添加物規制が異なる、賞味期限が短いといった課題に直面したが、新たな商品開発や冷凍技術の工夫により一つ一つ困難を克服した。海外展開で培った経験は、国内向けの商品開発にも活かされ、より安全で健康的な商品の提供に結び付いている。

当事業は、海外展開拡大にあたっての材料仕入資金等として、運転資金の融資を行った。

地域金融機関や関係機関との連携

地域金融機関と積極的に連携しています

コロナ禍や物価高騰等の影響を受けられたお客さまへの支援、地域経済の活性化及びお客さまの利便性向上の観点から、地域金融機関との連携を推進しています。

■協調融資スキーム(注)の構築と協調融資商品の創設

地域金融機関との連携の実効性を高めるため、コロナ対応、創業支援や事業再生などのさまざまな分野において、連携して融資をするスキーム作りに取り組んでいます。当事業が、協調融資スキームを構築した地域金融機関数は、令和5年3月末 時点で、435機関にのぼります。

また、協調融資スキームの中には、地域金融機関と日本公庫が連携し協調融資商品を創設してお客さまを支援しているものもあります。実際に創設した商品で協調融資を実施するなど、具体的な成果が出ています。

(注)協調融資スキームとは、協調融資として取り扱う案件の具体的な紹介ルールの取り決めがなされているものです。

商工会議所・商工会と連携しています

全国各地域の商工会議所・商工会と密接に連携し、「小規模事業者経営改善資金貸付(マル経融資)」や相談会などを通じて、小規模事業者の皆さまの経営改善を支援しています。

■「小規模事業者経営改善資金貸付(マル経融資)」の概要

「小規模事業者経営改善資金(マル経融資)」は、商工会議所・商工会などの経営指導を受けている小規模事業者の皆さまに、経営改善に必要な資金を無担保・無保証人でご利用いただける制度です。令和5年10月に、制度創設50周年を迎え、これまでのご利用件数は523万件にのぼります。

■商工会議所・商工会で相談会「一日公庫」を開催

商工会議所・商工会において、当事業の職員が融資のご相談を承る相談会「一日公庫」を開催し、毎年多くの小規模事業者の皆さまからご相談をいただいています。

また、お客さまの利便性向上のためオンライン相談会も実施しています。

教育ローンによる支援

教育に関する家庭の経済的負担の軽減と教育の機会均等を図るため、入学時、在学時に必要な資金をお使いみちとした「国の教育ローン」(教育資金貸付)を取り扱っています。

令和4年度のご利用件数は約9万件となりました。